美国联邦储备委员会(美联储,FED)本周将迎来主席叶伦上任以来最重要的一次政策决定,无论此次会议是否开启近10年来的首次加息,美联储的公信力都面临风险。

美联储如今处在左右为难的境地,利率加也不是,不加也不是,尽管其数月来微调传递的讯息,深入分析经济数据,仔细就谨慎地逐步加息凝聚共识。

包括美国前财长萨默斯在内的诸位重量级批评人士认为,由于中国和全球经济增长疑虑引发市场动荡,且国内不存在通胀风险,所以现在加息是错误的。

其他人则说,如果美联储推迟宣传已久的加息,让投资者继续揣测加息时间,那么联储的信誉将受损。

就美联储自身而言,周四结束两天的会议时有可能温和加息。美联储官员最近的言论表明,联储将试图安抚投资者,承诺无论做何决定都要继续促进经济复苏。

“美联储对开始升息感到焦虑,”Guggenheim Partners投资长Scott Minerd表示,“若选择升息,我认为美联储将特别表示.。.不急于采取其他行动,”

“若不升息,美联储将提及市场动荡,并称.。.最终不可避免会升息。”

鉴于目前分析师和投资者的观点分歧颇大,明确美联储的意图不是件易事。

路透对大量分析师的访查显示,占微弱多数的分析师预计美联储将在9月会议上加息;来自初级市场交易商的分析师预计美联储更可能在12月升息;短期利率期货交易商预计美联储本周升息的机率仅为25%。

一些人士表示,此前在金融市场大幅震荡期间,美联储实际上推翻了自己早就写好的升息剧本,这让情况变得更加复杂。

首先,杜德利在8月26日表示,9月升息前景的“迫切性有所降低”。杜德利是颇具影响力的纽约联邦储备银行总裁,且具有对政策的长期投票权。

两日后,美联储副主席费舍尔在接受电视采访时称,市场波动是暂时的,现在做出判断还为时尚早。

导致市场震荡的因素之一?

此后的市场表现多少恢复了平静,但仍显得小心翼翼。

意大利裕信银行(UniCredit)驻伦敦全球首席分析师Erik Nielsen说道:“有人认为美联储现在已经成为市场的一个不安定因素,对此我越发赞同,若9月维持利率不变,那么一直到2016年市场恐怕都不会太平静。”

“只有在极端情况下美联储才应该对市场做出回应。否则就说明它们已经失控。”

叶伦在7月一次讲话中似乎为9月升息做好了铺垫。她在国会听证会上表示,如果等更久才升息,可能意味着以后将要以更快的速度升息。她说道:“稍微早一点开始升息的优势是,升息路径可能会比较从容渐进。”

然而,圣路易斯联储总裁布拉德上月底对路透表示,尽管他的多数同事或许会认同叶伦的看法,但市场震荡可能让他们改变主意,推迟行动。

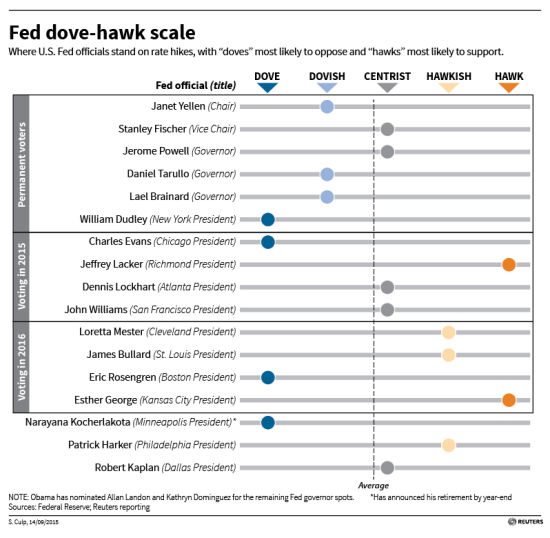

叶伦、费舍尔和杜德利,以及还没拿定主意的旧金山联储总裁威廉姆斯和亚特兰大联储总裁洛克哈特,都可能是影响本周利率决策投票的关键。

在过去几周没有人释出任何明确的讯息,可能不仅反映出对脆弱市场的担忧,还反映了危机后期间经济和全球市场会如何表现充满不确定性。

美联储自2008年底经济严重衰退以来便维持利率在低位不变,并早在三年前首次表示有意在2015年中期左右升息。但即使美国经济持续有傲人表现,但总有这样那样的事情让决策者暂不采取行动。

过去三年美国的通胀率一直低于美联储的预测。后来经济又在今年第一季急剧放缓,主要是因为冬季恶劣天气及美元升值所致,经济前景模糊的程度足以让美联储放弃在6月升息。

今年以来,叶伦和其他官员一直感到困惑的是,就业市场好转为何始终没有刺激薪资出现更强劲的增长。

如今,美国第二季经济成长率回升到3.7%,表现不俗,失业率只略高于5%,较危机期间高位下降了一半,但大宗商品价格下跌和海外经济放缓推动通胀进一步远离美联储2%的目标。

在面临这些不确定因素的情况下,美联储可能干脆放弃“及早”升息,而升息本身也是个机动的目标。

这也是国际货币基金组织[微博](IMF[微博])、世界银行[微博]、以及前美国国家经济委员会主任萨默斯所公开呼吁的。他们的主张是,如果升息招致不利的反效果,就没必要冒着要收拾烂摊子的风险去贸然行事。

“这些论战已然定调,”预计美国将于12月升息的汇丰证券首席美国分析师Kevin Logan表示,“升息时间将会更晚且步调将更为缓慢。”(完)